2020-ci ildə nədən nə qədər qazana bilərsiniz?

Gələn il maliyyə bazarları üçün son dərəcədə çətin ola bilər. Sərmayədar çətin ki, böyük qazanc əldə edə bilsinlər. Buna baxmayaraq, ümid hələ də var.

“JPMorgan Chase & Co” nun strateqləri gələn il qlobal iqtisadiyyatın sürətlənməsinin sərmayədarlara orta səviyyədən aşağı gəlir verəcəyini proqnozlaşdırırlar.

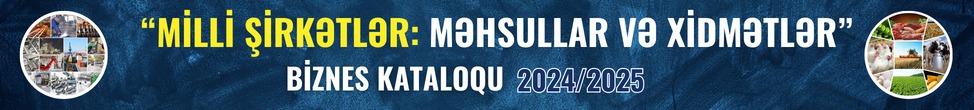

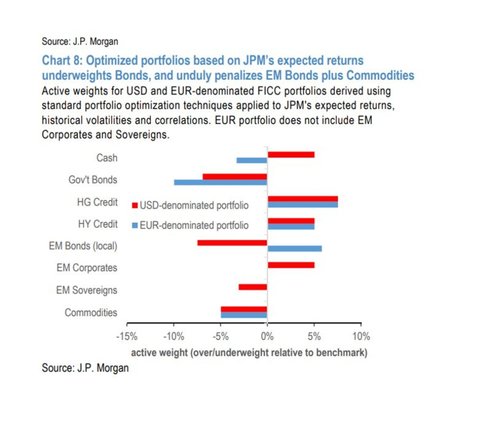

İnkişaf etmiş bazarların istiqrazlarının geridə qalacağını gözləmək olar: “JP Morgan” itkiləri tək rəqəmlə ifadə edir. Sərmayədarlar digər aktivlər üzrə qazanc əldə edəcəklər, lakin iqtisadi bərpa zamanı müəyyən edilə bilən miqdarda deyil.

İnvestisiya səviyyəli şirkətlərin istiqrazları tək rəqəmlə ifadə edilə bilən gəlir verəcək, yüksək gəlirli ABŞ istiqrazları və inkişaf etməkdə olan ölkələrin korporativ istiqrazları üzrə gəlirlilik 5-9% olacaq, “JPMorgan” proqnozlaşdırır.

“Bu, çoxlarının qlobal iqtisadiyyatda dönüş nöqtəsində gözlədiyi diapazon deyil”, – deyə “JPMorgan” nın strateqləri qeyd edirlər.

“Səbəb – FICC-lərin yüksək müqayisəli dəyəri ilə birləşən qeyri-adi makro və siyasi mühitdir”, – deyə mütəxəssislər sabit gəlirli alətləri, valyutaları, maliyyə və xammal aktivlərini nəzərdə tutaraq qeyd edirlər.

“Səbəb – FICC-lərin yüksək müqayisəli dəyəri ilə birləşən qeyri-adi makro və siyasi mühitdir”, – deyə mütəxəssislər sabit gəlirli alətləri, valyutaları, maliyyə və xammal aktivlərini nəzərdə tutaraq qeyd edirlər.

Əvvəllər 1995, 1999, 2012 və 2016-cı illərdə olduğu kimi, enişdən sonra qlobal böyümə sürətləndikdə, müdafiə aktivlərinin gəlirliliyi orta səviyyədən aşağı və ya mənfi, siklik aktivlərin isə orta səviyyədən yüksək olub.

“JPMorgan” mütəxəssislərinin 2020-ci il üçün proqnozları:

- Dolların qiyməti demək olar ki, dəyişməyəcək, avro 1,14 dollaradək güclənəcək, yen isə ilin sonuna qədər bir dollar üçün 110-a qədər zəifləyəcək.

- 10 illik UST-lərin gəlirliliyi yenidən 2,05%-ə qədər yüksələ bilər: alman istiqrazları düşəcək və onların gəlirliliyi mənfi 0,05%-a qədər artacaq, yapon istiqrazları isə 0,05% səviyyəsinə yüksələcəkdir.

- ABŞ şirkətlərinin yüksək qiymətləndirilmiş və yüksək gəlirli istiqrazları üzrə qiymət fərqi inkişaf etməkdə olan ölkələrin korporativ borclarına qarşı daralacaq.

- “Bloomberg Commodity” indeksi demək olar ki, 6% düşəcək, Brent nefti dördüncü rübdə 55,60 dollaradək ucuzlaşacaq.

- Bank qızılla bağlı “short” strategiyasını tutmağı tövsiyə etsə də, kənd təsərrüfatı mallarına dair “əsaslı konstruktiv proqnoz” vermir.

Əlavə etmək lazımdır ki, Avropanın ən böyük “hedge” fondunun növbəti il üçün proqnozu heç də pozitiv olmayıb.

Sərmayədarlar qlobal tənəzzüldən qorxmamalıdırlar, əksinə artan likvidlik riski ilə kredit dövrünü davam etdirməyə hazır olmalıdırlar. Bu haqda “Amundi SA” ekspertləri danışıblar.