“AccessBank” 50 mln. manat xalis mənfəət proqnozu verdi – İlkin Quliyevlə MÜSAHİBƏ

İlkin Quliyev “AccessBank” QSC-nin İdarə Heyətinin üzvü, həmçinin Korporativ, KOB və Pərakəndə Bankçılıq üzrə İcraçı Direktorudur. Banker.az olaraq apardığımız müsahibədə bankın maliyyə vəziyyəti, müştəri depozitlərinə olan tələblər, mikrokreditlər, kiçik və orta sahibkarlığa dəstək, hazırda banklar arasındakı rəqabət və s. kimi aktual məsələlərə toxunduq.

– İlkin bəy, bankınız maliyyə vəziyyətini ildən-ilə yaxşılaşdırır. AccessBank-ın orta müddətli dövrdə maliyyə vəziyyəti ilə bağlı hansı gözləntiləri var?

⚡️????Kredit lazımdır? Sərfəli krediti seçməyə biz sizə kömək edərik

– Əslində bankın rüblük və ilin əvvəlindən olan maliyyə vəziyyətinə nəzər salsaq, yaxşı bir tendensiya müşahidə olunur. Bankların effektivliyi və səhmdarların onlardan gözləntisi olan meyarlar var: mənfəətlik, kapitalın gəlirliliyi (ROE – bankın ümumi kapitalından istifadə edərək nə qədər mənfəət əldə etdiyini göstərən əmsaldır) və xərclərin gəlirlərə nisbəti əmsalı. Bu baxımdan “AccessBank” olaraq kifayət qədər irəliləyişlər əldə etmişik. İstər yerli, istərsə də beynəlxalq standartı götürsək, bank fəaliyyətini mənfəətlə həyata keçirir. Yerli standartla götürsək, keçən rübü 27 mln. manat ətrafında, cari ilin ilk üç rübünü isə 41.5 milyon manat xalis mənfəətlə başa vurmuşuq. Bu mənfəətin formalaşmasında üç biznes xətti var: mikro istiqamət – hansı ki, bankımız faiz gəlirində ən böyük paya sahibdir, pərakəndə bankçılıq və SME/korporativ seqmenti. Bundan əlavə, ilin əvvəlindən bir sıra xərclərdə optimallaşmalar həyata keçirilib ki, nəticədə yüksək mənfəət əldə etmişik. “AccessBank” olaraq bundan sonra da Azərbaycanın bank sektorunda qabaqcıl sıralarda olmağı hədəfləyirik.

– Cari il üzrə nə qədər xalis mənfəət proqnozlaşdırırsınız?

– Bankımızın portfelinin hazırki vəziyyətini nəzərə alsaq ilin sonuna qədər xalis mənfəətin 50 milyon manat civarında olacağını proqnozlaşdırırıq, lakin bu, yerli standartlarla olan gözləntidir. Xərclərimizin gəlirlər nisbətinə baxsaq – hansı ki, çox vacib bir göstəricidir – bank bu istiqamətdə çox böyük irəliləyişlər əldə edib.

Qeyd etmək istərdim ki, iki-üç il əvvəl xərclərin gəlirlərə nisbəti 80-90 faiz ətrafında idi. Bu o deməkdir ki, həmin vaxt 1 manat qazancımıza 90 qəpik xərcləyirdik, sonuncu rübə nəzər salsaq görərik ki, xərclərimizin gəlirlərə nisbəti 51 faiz təşkil edir, bu da bank üçün çox müsbət faktordur.

– Bildirdiniz ki, biznes kreditləri portfeli faiz gəlirinizin əsas hissəsini təşkil edir. O zaman hazırda yeni yaranmış bizneslər üçün hansı bank məhsullarınız var? Məsələn, şirkət yeni yaradılıb, proqnozlaşdırılır ki, bu, gələcəkdə mənfəətli olacaq. Burada həm sizin bank, həm biznes, həm ölkə yararlana bilər. Varmı belə bir məhsul?

– Bilirsiniz ki, “AccessBank”ın Azərbaycanda biznesin maliyyələşdirilməsi istiqamətində öz dəsti xətti var, xüsusən də, mikrokredit bazarında uzun illər bankımız liderliyini qoruyub saxlayıb. Məlumdur ki, istənilən bank tənzimləyici tərəfindən müəyyən edilmiş tələblər, eyni zamanda özünün müəyyən etdiyi siyasətə uyğun kreditləşmə həyata keçirir. Məsələn, bir sıra banklar startaplara kredit vermir və biznesin müəyyən müddətli fəaliyyətini tələb edir. Biz bu məsələyə daha loyal baxırıq və ən əsas meyar kimi minimum 6 ay fəaliyyət dövrünün mövcudluğunu tələb edirik ki, kredit istiqamətində dəstək göstərə bilək. Artıq məlumdur ki “AccessBank” ölkədə ilk dəfədir ki, bank olaraq, startaplara dəstək olacaq. Sentyabr ayının 24-dən start verdiyimiz “Bizdən Biznesə” layihəsi ölkəmizdə biznesin inkişafına yönəlmiş bir layihədir, müəyyən edilən tələblərə uyğun olan bizneslər bankımızdan qrant əldə edəcək, həmin vəsait hesabına biznes yaratmaq istiqamətində lazım olan maliyyə və hüquqi dəstəklə təmin ediləcəklər. “AccessBank” olaraq məqsədimiz Azərbaycanda kiçik və orta sahibkarlığa maliyyə əlçatanlığının təmin edilməsidir.

– Bildiyim qədər “AccessBank” requlyativ tələblərdən əlavə, mikrokreditlərdəki girov məsələsində bir qədər sərt görünürdü. Bu, niyə belə idi?

– “AccessBank”ın məhz mikrokredit istiqamətində üstünlüyü ondan ibarətdir ki, bankın illər üzrə bu bazardakı müştərilərdən formalaşmış məlumat (data) bazası – tarixi statistikası – təcrübəsi var və bu təcrübə bizə müəyyən istiqamətlərdə – xüsusilə də mikro maliyyə biznesində üstünlük verir. Məhz buna görə də fərqli seqment və təbii ki kreditləşmə məbləğindən asılı olaraq bizdə digər banklar kimi müəyyən tələblər sürə bilərik, misal üçün sərt girov və s. səbəbdən “AccessBank” kənardan sərt görünə bilər, lakin əslində bu bir peşəkar proqnozlaşdırma əsasında verilən qərarlardır.

– İlkin bəy, illərdir ki, bankların əsas maliyyə mənbəsi müştəri depozitləridir. Bu gün ölkədəki müştərilərin depozitləri üzrə faizlərinə baxsaq yuxarıdır. Bu, bank üçün nə qədər sərfəlidir? Biznesdən alınan depozit biznes kreditinə yönəldilirsə bu, yaxşıdır, amma daha çox xərci olan əhali üçün depozitinin biznes kreditə yönəldilməsi əlavə yük deyilmi? Niyə banklarda müştəri depozitlərinin alternativi azdır?

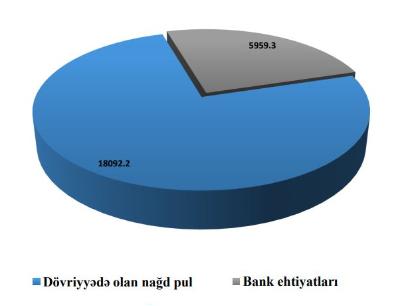

– Düzdür. Hesab edirəm ki, çox düzgün analiz aparmısınız. Bankımızın xərc maddəsindən baxsaq, ən böyük xərci əhalinin depozitləri formalaşdırır. Bizim depozit portfelimiz 1 mlrd. manat üzərindədir. Bu 1 mlrd. manat məbləğin 70 faizə qədəri müddətli depozitlərdir, hansı ki əhalidən cəlb edilib və bu depozitlər daha bahalıdır. Bizim kimi bankların ən böyük xərci əhalidən cəlb edilmiş depozitlərdir, çünki ölkə daxili başqa bir alətimiz, maliyyə mənbəmiz yoxdur. Təbii ki xarici maliyyə qurumlarından vəsaitlərin cəlbidə hədəflərimizdən biridir və burada misal üçün son 2 il ərzində bankımız 50 milyon dollar civarında xarici maliyyə vəsaiti cəlb etmişdir, amma bu vəsaitlərində xərci, əhalidən cəlb edilmiş depozitlərin faizindən çox fərqlənmir. Ölkə daxili baxdıqda isə likvidliyi formalaşdıran məhz bu üçün əsas istiqamərdir: əhalinin depozitləri, biznes müştərilərin hesab qalıqları və əmək haqqı layihələri. Əmək haqqı layihələrinə gəldikdə, burada dövlət şirkətlərinin əmək haqqı layihələri banklar üçün daha əlverişlidir təbii ki, əfsuslar olsun, AccessBank-ın bu kimi layihələri yoxdur.

Biznes müştərilərinin hesab qalıqları kifayət qədər əlverişlidir, çünki adətən biznes müştəri mütəmadi olaraq pul köçürməsi həyata keçirirsə, onun hesabında qalıqlar qalır. Biznes müştərisi çox nadir hallarda nağdlaşdırma edir, və bu hesablar , bank üçün böyük xərc yaratmır. Lakin heç bir biznes müştəriyə kredit verməsən, o, hesab qılıqlarını sənin bankına keçirməyəcək. Biznesin inkişafı üçün ona kredit lazımdır. Ucuz kredit lazımdır. Ucuz krediti verə bilirsənmi? Bilmirsən. Çünki bunu əhalidən yuxarı faiz ilə cəlb edirsən. Bu, bir zəncirdir. Ona görə də, “AccessBank” kimi bankların əsas xərcini müddətli əmanətlərin formalaşdırması normal bir haldır. Kreditlərin müəyyən bir marjası var. Biznes istiqamətlərində müştərinin bank üçün formalaşdırdığı mənfəətlik meyarı (hər müştəriyə görə ROE-əmsalı hazırlanır) 25-30% faizdən aşağı olduqda burada banklar üçün bu müştərinin nə qədərə də cəlbedici olduğu artıq sualdır. Bizim nəyin bahasına olursa olsun, ona kredit verib saxlamaq anlayışımız da yoxdur.

– Bəs 10% ilə kredit verdiyiniz müştəri varmı?

– Bəli, elə korporativ müştərilərimiz var ki, onlara verilən kreditlər 10-11% illik dərəcə ilə təqdim edilir, bu da onun maya dəyərinə bərabərdir. Lakin standart prosedurlara gəlsək, 10% maya dəyəri, üstəgəl likvidlik xərci, əməliyyat xərci və artıq müştəriyə verilən kredit 13-14% təşkil edir. Lakin biz bütün bunlara baxmayaraq, 10% ilə müştərilərimizə kredit təqdim edirik, çünki yuxarıda qeyd etdiyim kimi, bu müştərilərdən formalaşan onların ödənişləri, hesab qalıqları və s. kimi digər gəlirlər də var.

– Yuxarıda qeyd etdim ki, bank mikrokredit bazarında liderdir, bununla belə biz bilirik ki, işçi heyətinin inkişafı və peşəkar hazırlıqla bağlı da böyük bir məktəbdir. Məsələn, yadımdadır ki, bank 2000-ci illərdən 2014-cü ilə qədər ölkənin maliyyə sektorunda güclü kadrlar yetişdirdi və daha sonra onların bir hissəsi ölkənin müxtəlif sahələrinə yönəldilər. İndi bankın strategiyasında kadrlar üçün hansı imkanlar yaradılır? Bu məktəb davam edirmi?

– “AccessBank” olaraq hər dəfə qeyd edirik ki, əməkdaşlar bizim əsas kapitalımızdır və bankımızın illərdir “bankirlər məktəbi” statusunu qoruyub saxlayır. Hər bir bankın öz korporativ mədəniyyəti var. Bank hansı istiqamətdə liderdirsə, digər banklar həmin seqment üzrə kadrları cəlb etmək istəyir. Məsələn, bankımız mikro, KOB-da yaxşı təcrübəsi olduğundan həmin sahə üzrə mütəxəssislərimizi digər banklar işə götürməkdə maraqlıdır. “AccessBank” olaraq biz əməkdaşlarımızın karyera inkişafını dəstəkləyirik, yerli və xarici mütəxəssislərin iştirakı ilə təlimlər keçiririk və bu, daimi prosesdir. Bank sektorunda bizim əməkdaşlarımızın yüksək vəzifələrdə olmasından qürur duyuruq, eyni zamanda mövcud komandamızın daimi inkişafı da bizim əsas hədəfimizdir. Misal üçün komanda üzvlərimizi həm bankdaxili, həm də xarici təlimlər, mini MBA proqramları ilə inkişaf etdiririk. Bunu davam etmək – əsas niyyətimizdir.

– İlkin bəy yuxarıda da qeyd etdik, sizin bankınız ən iri müştəri portfelinə sahib olanların sırasındadır. Niyə müştəriləriniz “AccessBank”a inanıb, depozit yatırmalıdır?

– Söhbətimizin əvvəlində qeyd etdiyim kimi, biz depozit bankıyıq. Fiziki şəxslər üzrə renkinqlərə baxsaq biz TOP banklar siyahısındayıq. Biz bankımıza depozit yatıran müştərilərimizin kənar şirkətlərin köməkliyi ilə istək və davranışlarını hər il analiz edirik, sorğu aparırıq. Bizdə depozit yerləşdirənlərə “Niyə bizi – “AccessBank”ı seçirsiniz?” sualı, digər şəxslərə isə “Hansı bankda depozit yerləşdirmək istərdiniz” sualları veririk. Hər iki qrupdakı respondentlər ilk olaraq faiz dərəcələrini, ikinci olaraq isə bankın etibarlı olmasını qeyd edirlər.

Banka etibar dedikdə isə hər il eyni cavab almışıq: xarici təcrübəli bank dövə ya dövlət bankı olmalıdır və təbii ki, yüksək faiz təklifi və sığortalı olmalıdır. Maraqlıdır ki, heç kəs orada maliyyə rəqəmlərinə baxıb vəsait yerləşdirəcəyini bildirmir.

Bankımızın depozit fəaliyyəti hər zaman prioritet istiqamətlərdəndir və burada müştəri məmnuniyyəti çox vacib amildir. Müştəri məmnunluğu səviyyəsinin yüksək səviyyədə qorunub saxlanılması üçün mən özüm ayda mütəmadi olaraq bankımıza 30-50 min manat depozit yerləşdirən müştərilərin 10-15-i ilə əlaqə saxlayıram. Misal üçün, onlardan 10-u cavab verərkən, 7-i bizi səhmdarımız beynəlxalq olduğu üçün seçdiklərini bildirir. Hər bir insan banka depozit yerləşdirərkən onun üçün səhmdarların strukturu, maliyyə dayanıqlılığı və kapital adekvatlığı kifayət qədər vacibdir. Düzdür, sıravi vətəndaşın bu barədə məlumatları olmaya bilər, lakin bankların və medianın üzərinə iş düşür ki, kapital adekvatlığının və digər vacib göstəricilərin nə olduğunu onlara izah etsin.

Təbii ki, son vaxtlar bank depozitlərinə tətbiq edilən vergi güzəştlərinin də böyük təsiri var və hazırda əmanətçilərin 90 faizi 18 aylıq müddəti seçir. Əhali bankda daha uzun müddətə depozit yerləşdirmək istəyir, çünki bu müştərilər 1%-lik faiz gəlirinə düşən vergi yükündən azaddırlar. Bu, bizim kimi banklar üçün də sərfəlidir.

– Çox sağ olun, müsahibə üçün sizə təşəkkür edirəm.

– Sağ olun, mən təşəkkür edirəm.